Continuando no assunto do post anterior, depois de revisar minha carteira, conversando com o Neto do Velho Barreiro, resolvi fazer um breve estudo dos Fundos de Fundos, os FoFs no setor imobiliário, pra ver se acho um que me interesse, já que os FoFs andam bem descontados em relação aos seus investimentos, algo parecido com o que acontece com a Itaúsa que geralmente negocia com desconto também.

Começando o estudo olhando as taxas de administração/gestão/escrituração, ordenei a tabela nessa coluna e temos os "mais baratos" da gestora Inter, sendo que eles tem um FII para fundos de papel (ITIP11), que são os FII que investem em CRI principalmente, e tem outro FOF para FIIs de tijolos, o ITIT11. Curiosamente em seguida temos FoFs dos bancões, BB e Bradesco, com taxa de 0,5% e carteiras bem parecidas de investimentos, eu pensava que estes teriam altas taxas, mas entre os bancões só a CEF que fez justiça a fama de ser caro. E o mais caro é o da BTG, BCFF11 com 1,55% de taxas somadas.

|

| Ordenando da menor para a maior taxa |

Ordenando pelos cotistas, BCFF11 é o campeão disparado. Esse FoF é um dos mais antigos, senão o mais antigo da lista, existe desde 2009.

|

| Número de cotistas |

Olhando a liquidez, logicamente o que tem mais cotistas ficou com a melhor liquidez também, a ordem dos FoFs quase não mudou aqui.

|

| Liquidez, volume negociado |

Preço sobre o Valor patrimonial, dados do site Fundamentus devem estar bem próximos do real. Todos os fundos com preço abaixo do seu valor patrimonial, principalmente os que tem mais FIIs de tijolos.

|

| P/VP (clique pra ampliar) |

Uma das coisas interessantes de observar olhando as maiores posições, é que as gestoras compram seus próprios FIIs na maioria dos FOFS. Exemplo a Hedge (HFOF) tem 3 primeiras posições com seus próprios FIIs, Suno tem SNCI11 na primeira posição, RBRF11 tem o RBRL11 na primeira posição e assim por diante.

Outra coisa que percebi é que minha carteira de FIIs atual tem muitos dessas principais posições dos FOFs, acho que isso é uma coisa boa.

Alguns FoFs focam em ativos destinados a investidores qualificados, coisas que normalmente nós não temos acesso, como por exemplo o BCFF11 tem algumas coisas que eu nunca tinha visto, como EZTB, REPE, alguém conhece? Não sei dizer se isso é uma coisa boa ou não, já que não tenho conhecimento nem informações acerca deles pra avaliar corretamente, então é um motivo pra eu não comprar esse FOF.

Se eu fosse pra escolher um dessa lista, acho que o que mais me agradou foi o ITIT11, pela baixa taxa e pela metodologia pra montar a carteira, que segue um índice. Particularmente penso que uma metodologia bem definida não deixa margem pro emocional e deve dar resultado melhor, além de evitar que a gestora de preferência pelos próprios FIIs ganhando taxas 2x.

Pra concluir, fiquei com uma dúvida, considerando que muitos FIIs já estão com P/VP abaixo de 1, e os FOFs também estão, me parece que isso dá um duplo desconto? Se for isso mesmo, aí fica interessante.

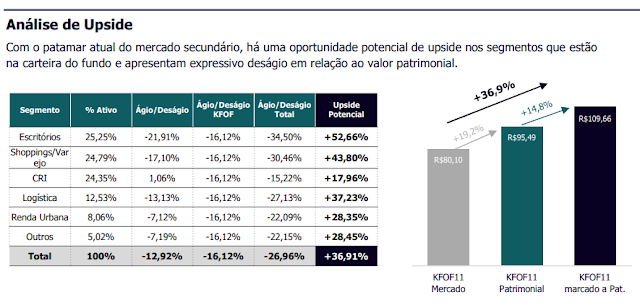

Update: Depois de ler o comentário e o post do Neto, trouxe aqui algumas capturas dos relatórios gerenciais dos FoFs onde demonstram o duplo desconto em relação ao valor patrimonial.

|

| KFOF11 - Abril de 2022 |

|

| XPSF11 - Abril de 2022 |

Então, segundo as próprias gestoras, FOF seria uma oportunidade de comprar com um belo desconto.

Até o futuro!

Boa, Biliionário.

ResponderExcluirColocou no papel as miliuma abas que tenho abertas aqui no meu navegador. Essa última coluna das 5 maiores posições ficou muito boa.

Sugeriria mais 2 colunas: passivo ou ativo e, se passivo, qual o índice que ele segue. (pode ficar para a parte 2).

Quanto ao duplo desconto, matematicamente é exatamente isso o que está acontecendo. Comento sobre ele no meu post: https://netofinancistadovelhobarreiro.blogspot.com/2022/03/a-horrivel-sensacao-de-achar-um-pote-de.html

Abs

Olá Neto, boa ideia essa de adicionar a coluna do tipo de gestão, mas já posso adiantar que se não me falha a memória é quase tudo gestão ativa, até mesmo os FoFs do banco Inter não seguem 100% o índice, ele tem como objetivo aplicar no mínimo 60% do patrimônio em cotas do índice ITIT, o resto o gestor gerencia.

ExcluirEu particularmente, como já comentei no post, gostaria de um FoF com uma taxa de no máximo uns 0,20% e com gestão passiva, poderia seguir o IFIX mesmo.

Em relação ao seu post, parece um pote de ouro mesmo, mas eu sempre fico um pouco temeroso de confiar em algumas gestoras, como visto nesse breve estudo, elas dão preferência pra comprar os próprios produtos, mas eu gosto bastante da ideia de simplificar minha vida.

Hoje de manhã estive dando uma comparada no DY da minha carteira e comparando com a rentabilidade de alguns FoFs, incrivelmente estou perdendo para vários, pelo menos no quesito DY, porque não cheguei a verificar o retorno total pelas cotações.

Talvez outras colunas pra adicionar no estudo seria a variação da cotação 12 meses, o DY e o retorno total 12 meses, só pra comparação.

Abs

Muito bem lembrado, bilionário: "ele tem como objetivo aplicar no mínimo 60% do patrimônio em cotas do índice ITIT, o resto o gestor gerencia." Qd fiz minha pesquisa, os fundos estavam, se não em engano acima de 95% com fiis, o que me deu tranquilidade para não ser tão refem da gestão, mas sim, é um fator que tem q ser verificado constantemente: a % do fundo que está realmente passiva.

ExcluirQuanto a cotação, vc tem chances de ganhar, pois vi um vídeo do prof Baroni dizendo que fofs vão muito bem quando o mercado vai bem e muito mal quando o mercado vai mal. Ou seja, eles estão "baratos" pois o preço da cota teve uma grande baixa. Aí serve tanto pra holder (meu caso) que tenho uma carteira parecida com itit11 mas com DY, posso trocar por um DY maior e manter. E serve como "swing trade", pois a expectativa de esse p/vp ir pra 1 (e tem histórico de fof's operarem acima de 1 'bizarro') e aí vc fecha a posição.

Quanto aos fundos de gestão 100% ativa, nesse ponto eu "fugi para a qualidade", peguei os gestores consagrados, tenho Kinea (KFOF11), HG (HGFF11) e XP (XPSF11). Outros falam pra escolher o fator tamanho (acima de meio bi), mas sou um pouco mais flexível, acho q acima de 200MM ja dá pra pensar.

Valeu, Bi, abraço!!!

Parabéns pelo post ! A blogosfera precisa de mais conteúdo assim. O DY e a valorizacao da cota tem que entrar na conta. Qual será o mais barato, com melhor rendimento ? Essa é a grande pergunta. Tenho KISU11 e BPFF11 como os principais, basicamente só aporto neles hoje em dia. Os da Inter nao peguei por enquanto porque a liquidez é muito baixa. Tenho RBFF11 e XPSF11 mas quero me desfazer pois vejo conflito de interesses no fato de comprarem os fundos da propria gestora. Estou de olho no BCIA11. Valeu!

ResponderExcluirObrigado pelo comentário!

ExcluirSim, o DY eu tinha colocado inicialmente, tinha nos dados do site Fundamentus, mas enquanto olhava os relatórios gerenciais, os valores não batiam e acabei removendo essa informação, mas acho que vou adicionar essas duas colunas e atualizar o post assim que tiver um tempo, também acho que é uma informação muito importante pra tomada de decisão, além da valorização 12 meses, somando as duas informações podemos ter o retorno total no último ano, acho que muita gente vai se decepcionar quando ver esse número hehe

Abs

Fala, BDZ, blz?

ResponderExcluirNão tinha visto o update do seu post, brigadão pela referência!!!

Abs