Olá! Tudo bem com vocês?

E se foi o sétimo mês do calendário gregoriano, chamado de Julho em homenagem ao imperador/ditador romano Júlio César, temos muito calor do verão no hemisfério norte e o frio do inverno no hemisfério sul tchê!

Tivemos a passagem de um ciclone que rendeu muito prejuízo em algumas cidades do sul, mas por sorte o trigo ainda está na fase inicial e não foi prejudicado, então com a alta do preço do trigo pela guerra da Rússia x Ucrânia, provavelmente uma boa parte do prejuízo poderá ser recuperada na safra. E os Moinhos Dias Branco sofrem com essa alta...

Também tivemos a estreia dos filmes Barbie e Oppenheimer, quero assistir ambos, um pela história, e outro pela Margot, que nasceu no mesmo dia que eu 😀

|

Margot Robbie no filme Barbie

|

Aqui no blog tirei um tempo para revisar a carteira de FIIs, depois fiquei refletindo sobre Mateus 13 e no final ainda tive um susto com o LFTS11 e voltei nas pesquisas de preço pra dólar... e fiz uma calculadora de preço teto simplificada. Bastante coisa.

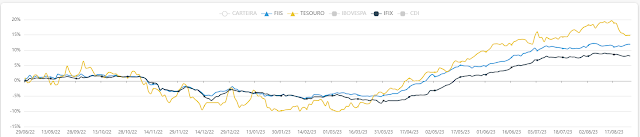

Rentabilidade das carteiras

Segundo statusinvest a rentabilidade foi de 1,05%, 5 meses seguidos de alta.

Nos meus controles a rentabilidade do mês foi 1,11%, total acumulado 110k reais.

Nos últimos 2 meses tivemos 5k de aporte e 6k de rendimentos, saindo de 99k pra 110k, rendimentos maiores que os aportes 😎.

Pensando em dar uma segurada nos aportes de FIIs, estou achando a maioria cara.

Nas ações ainda tem algumas da minha carteira que eu vejo com boa margem de segurança, então pretendo fazer mais alguns aportes nessa classe, mas no geral me parece o momento é mais propício pra investir no exterior, tanto que voltei fazer pesquisas de corretoras pra investir no exterior, a Avenue é boa, mas o custo da remessa é um pouco alto.

A carteira dos ETFs da Paz teve um bom resultado, apesar do susto com LFTS11...

Conforme comentei no outro blog, pensando em migrar do LFTS11 para o B5P211.

Negócios realizados

Poucos negócios realizados em julho, aproveitei pra enviar mais dinheiro pro exterior, R$ 2k -> U$ 408,49, e comprei apenas SCHD lá fora.

No

Brasil reinvesti dividendos/lucros e comprei 67 ações da Sanepar, também fiz

uma troca de ON/PN, vendi CGRA4 e recomprei CGRA3 que acabou ficando

mais barata neste mês. Apesar da PN ter mais liquidez, de resto é tudo

igual e tanto faz qual tipo de ação você tem, neste caso em específico

compro sempre a mais barata.

Renda Passiva (Dividendos)

De ações recebi R$ 27,04, dos FIIs R$ 227,34, do exterior $ 7,93, convertendo dólar 4,82 em julho, deu R$ 38,22. Total em reais R$ 292,60.

|

Gráfico é soma dos JCP, Rendimentos e Dividendos do Brasil

|

Tabela dos dividendos Brasil.

E do exterior:

Um negócio que está ficando bom é a

área do investidor da B3, dei uma olhada na parte dos dividendos e os valores estão exatamente iguais aos da minha planilha.

Indicador de Liberdade/Independência Financeira

Vendo videos do Vicente Guimarães, sobre o foco em empresas de dividendos, renda passiva etc, vi o indicador de liberdade financeira, que segundo ele, a liberdade financeira é quando sua renda passiva ultrapassar 2x as despesas mensais. Assim, resolvi fazer as contas, somar as despesas, multiplicar por 2 e comparar com minha renda passiva, gerei o gráfico abaixo.

Como as despesas e os dividendos variam bastante, tenho meses que a despesa fica abaixo dos 2k, outros chegam a 6k, o percentual oscila demais, acho que farei a média 12 meses, aí pode ser mais interessante, quem sabe no fechamento anual.

Na média, nestes primeiros 6 meses de 2023, o indicador ficou em 4%, ou seja, minha renda passiva cobre em média 8% das minhas despesas atuais.

Na comunidade FIRE existem diversas fórmulas para calcular quanto dinheiro você precisa acumular para atingir a independência financeira, como aquelas que usam taxa segura de retirada 4%, você pode ler mais sobre isso neste texto do aposenteaos40, mas em resumo, esse sistema do Vicente achei interessante pela simplicidade.

Saúde

Realizei exames rotineiros de

sangue/urina, os últimos exames foram 5 anos atrás. No geral resultados

dentro da normalidade, só vi que a glicemia e o colesterol subiram,

chegando mais próximo dos limites considerados saudáveis. Segundo médico meu colesterol bom/HDL subiu então está tudo ok.

As

corridas na rua eu tinha parado, e também a academia, por causa do frio,

ficando apenas no Pilates uma vez por semana, o resultado foi que ganhei

uns quilos extras nos últimos meses. Preciso voltar a correr/caminhar,

mas quando chego em casa tenho uma linda bebê de 7 meses que precisa de

atenção, aí fico com essa desculpa e não estou me exercitando como

deveria.

Fui correr essa semana, fiz 3km e comecei sentir uma dor no joelho... certeza que é o peso 😒

Nucoins

Ganhei 250 Nucoins da Nubank,

congelei pra concorrer a prêmios, estou com 5 cupons da

sorte, sorteio dia 4 de novembro. Acho pouco

provável que essa criptomoeda se valorize, já que é relativamente fácil

de obter, no meu caso que sou nível 3 ganharia 0,02 a cada real gasto,

gastando 100 reais no cartão já ganho 2 nucoins, se a moeda valesse 50 centavos já seria equivalente a 1% de cashback.

Ainda não liberou a negociação dentro do app da nubank, então não sei qual será o seu valor. Se o preço dela ficar acima de 1 real, acho que voltarei a concentrar meus gastos no cartão da nubank ao invés do cartão da XP, porque aí teria um retorno maior, mas provavelmente ainda teria que pagar algum imposto pro governo, vamos ver como isso vai ser futuramente. Só aceitei pra concorrer aos prêmios mesmo.

Até o futuro!