Olá pessoal!

Relendo uns posts antigos encontrei Critérios para Avaliação de Ações, e resolvi aplicar o checklist nas minhas ações.

O resultado foi bem interessante, fiz uma planilha, mas ficou meio ruim de ver.

|

| Clique pra ampliar |

Todas as empresas atenderam o requisito de valor de mercado acima de 500 milhões e também ter algum nível de governança, dei uma colher de chá pra Moinho Dias Branco, pois inicialmente eu pensei de dar ponto se tivesse mínimo 25% de free float e 80% tag along, sendo que descobri que ela tem apenas 19% de free float. Eu fui pesquisar novamente sobre os segmentos de listagem, porque ela é listada no Novo Mercado (NM), e eu achava que precisaria ter mínimo 25% free float para ser do NM, mas vi que pode ser 15% se cumprir outros requisitos. Então por ser NM dei o ponto igual.

O terceiro ponto, liquidez corrente acima de 1,5, das 16 empresas na minha carteira, 11 delas atenderam. Não fiquei preocupado com nenhuma das que não passaram nesse ponto.

O quarto ponto, ROE acima de 20%, é meio difícil de conseguir, só 4 empresas passaram nesse: Engie, B3, Weg e Porto Seguro. Mas cuidado com esse indicador, porque a dívida influencia bastante ele, no caso a dívida influencia o patrimônio líquido, que por sua vez influencia o Retorno sobre o Patrimônio Líquido, ou ROE.

|

| Weg e Engie, top! |

O quinto ponto é relacionado a dívida bruta sobre o patrimônio líquido, requisito é ser menos que 50%, esse é um dos pontos que me preocupa, pois empresas endividadas podem falir, e nesse quesito a metade foi bem, fiquei surpreso aqui, as piores foram Engie e Equatorial, mas esse setor de energia elétrica é bem comum as empresas emitirem muita dívida pra se financiar, visto que tem uma previsibilidade grande das receitas. De qualquer forma vou ter que ficar de olho.

|

| Quanto maior pior |

O sexto ponto, crescimento do lucro acima de 5%a.a. no últimos 5 anos, tive um pouco de dificuldade pra encontrar, mas achei no site Investidor10, junto com outros detalhes que agilizou bastante o estudo, diga-se de passagem, fiz quase todo ele usando site Fundamentus e Investidor10.

12 empresas passaram nesse ponto, M Dias e Fleury faltou pouco, Bradesco foi negativo e LJQQ não tem 5 anos, mas provavelmente não pontuaria visto que teve prejuízo. Dei uma colher de chá pra Unifique aqui, apesar de ter só 4 anos, lucro vem crescendo.

O sétimo ponto é quase o mesmo que o sexto, lucros constantes nos últimos 5 anos, apenas LJQQ não passou, pois teve um prejuízo, o restante todas foram bem.

Oitavo ponto, distribuiu dividendos nos últimos 5 anos, novamente apenas LJQQ não passou.

Nono ponto, a relação Preço / Valor Patrimonial (P/VPA) é menor que 2x? Aqui o destaque negativo foi a Weg, com P/VP de 11! B3 e Engie com P/VP de 3 também não passaram e Ambev não passou por pouco, o resto foi bem, sendo que a mais descontada é a Grazziotin, nesse indicador. A B3 por ser empresa de tecnologia dá pra dar um desconto, não tem tanto patrimônio.

|

| Menor que 2 seria o ideal |

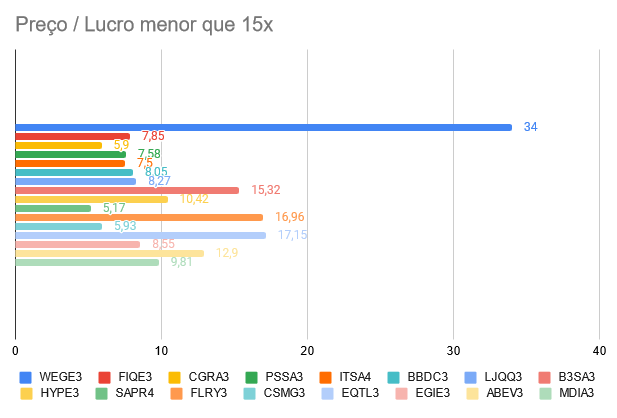

O décimo ponto, relação Preço / Lucro (P/L) é menor que 15x? 12 passaram e 4 reprovaram, quase igual ao ponto anterior, Weg ficou com "pior" resultado, mas a Weg é aquela empresa que sempre foi cara, devido a expectativas de lucros crescentes terem sido quase sempre superadas, a empresa entregou resultados fantásticos e virou a queridinha do mercado, isso um dia pode dar uma queda feia, mas por enquanto tem se mostrado uma baita empresa e continua surpreendendo o mercado. B3, Fleury e Equatorial não passaram por pouco.

E por último, mas não menos importante, Volume Médio Diário (21d) é maior que R$ 1 milhão? Nesse ponto a única que não passou foi a Grazziotin, empresa pequena fora do radar, perdeu um pontinho.

Nenhuma empresa passou com nota máxima, mas tivemos Porto Seguro e Itaúsa que tiraram 10/11.

Fiz um gráfico pra ver o quantidade de ações por número de critérios atendidos:

A Lojas Quero Quero passou em apenas 6 critérios,

principalmente porque é empresa nova, menos de 5 anos, não teve alguns

indicadores, e também porque já de cara teve um prejuízo. Essa eu deveria vender logo, mas ainda tenho esperança que melhore em breve 👹

A Fleury

fez 7, mas quase poderia fazer 9 pontos, ficou com P/L e crescimento

de lucro nos últimos 5 anos bem perto do ponto de corte, quase merecia ganhar meio ponto 😀

A Equatorial também fez apenas 7 pontos, teria que melhorar um pouco a Liquidez Corrente e a relação P/L, subindo o lucro ou caindo preço já poderia fazer 9 pontos fácil.

No geral gostei de fazer esse estudo das minhas ações em carteira, sempre bom fazer um acompanhamento pra ver se tem alguma muito ruim, no meu caso tem 😅 e ir fazendo os ajustes conforme necessário.

Esse checklist também deve ser usado pra fazer um filtro inicial se for em busca de novas oportunidades, encontrei um site que tem um rank de Graham, esse: https://www.ivalor.com.br/empresas/ranking/graham , achei muito bom! Tem até o valor intrínseco e a margem de segurança.

Por hoje era isso galera, até breve que o fim do mês já está chegando!

Abraços!