Olá a todos!

Novembro foi um mês muito volátil nos mercados, acabei fazendo mais operações do que de costume, também meu aporte foi um pouco maior, aportei 2k no exterior, consegui pegar o dólar quase nas mínimas R$5,04, mas com spread ficou R$5,16, ou seja, 2k reais deu 387,20 dólares.

Depois foi mais 1k no Tesouro Direto IPCA+6% pra 2045, no dia que Lula começou anunciar Haddad pra ministro da Fazenda e falou que não iria respeitar o teto dos gastos, tinha LTN pagando 14%a.a. e NTN IPCA+6,27%, aí não resisti, mas no momento da minha compra peguei a taxa em 6,19%.

|

| As minhas NTN-B Principal no Tesouro Direto |

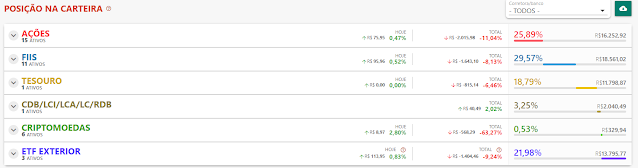

Consoante a planilha do AdP, renda fixa pós-fixada rendeu em torno de 1%, TD IPCA+2045 caiu uns 3%, FIIs caiu uns 3%, ações caíram uns 5%, no exterior a variação do dólar ficou quase no zero a zero, mas os ETFs subiram cerca de 4%, BTC caiu quase 15%, consolidado ficou -2,21%.

|

| Planilha AdP |

Essa é uma das últimas vezes que vou usar essa planilha, a ideia pro ano que vem é manter apenas a minha planilha de metas, e postar gráficos de outras ferramentas que monitoram rentabilidade, como do site statusinvest.com.br e do site meusdividendos.com onde também mantenho backup das operações.

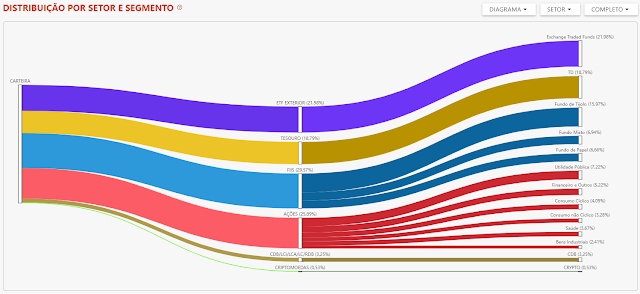

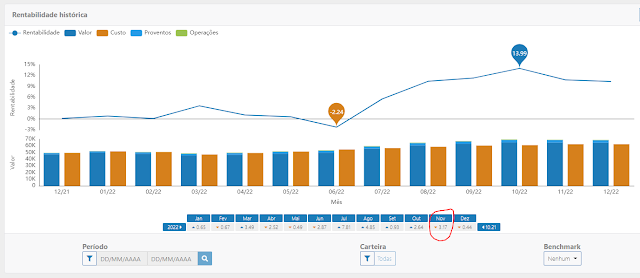

Para comparação, segue os fechamentos nessas plataformas:

|

| Rentabilidade da Carteira no site Status Invest |

|

| Rentabilidade no site Meus Dividendos |

Pra novembro ambos sistemas deram resultado negativo em torno de 3%, deu de diferença com a planilha do AdP, mas é mais ou menos por aí, pra ter certeza 100% teria que fazer meus controles manualmente, mas tenho zero vontade de fazer isso.

Observando o gráfico do status invest adicionei as linhas da carteira de ações e de FIIs, no geral se eu tivesse apenas ações estaria bem melhor nestes 4 anos, em relação a rentabilidade... mas teria ganho menos dividendos, uns 70% dos dividendos que recebi foram de FIIs.

Em relação aos negócios relacionados, segue o print das transações:

No exterior, comprei 6 unidades do ETF SCHP, aproveitando a alta de juros americana. Inicialmente tinha pensando em comprar mais do SCHD, mas mudei de ideia depois de analisar os gráficos de ambos, achei que SCHP estava mais interessante. Ainda sobrou uns 75 dólares que estou pensando o que faço.

|

| SCHP |

Depois foi o aporte no TD IPCA já comentado, 1k de aporte mais uns trocados que tinha na conta.

No mercado de criptomoedas, depois da treta com a FTX, percebi uma coisa que é meio óbvia e até eu já tinha comentado aqui no blog outras vezes, mas as criptomoedas mais novas tem uma probabilidade de ir a zero muito maior do que o BTC, e também olhando os gráficos desde que comprei estes ativos, percebi que eles são altamente correlacionados, ou seja, andam praticamente juntos, pelo menos estes que eu tinha na carteira... por isso, resolvi vender XRP, LTC, ETH, ADA, BCH e comprei BTC com esses trocados que sobraram, tinha investido 250 reais nessas cripto menores, e depois de 1 ano sobrou uns 56 reais mais ou menos, deu pra comprar bem pouquinho BTC aproveitando essa queda toda aí nesse último mês. Resumo: tenho só uns trocadinhos em BTC no momento.

Nas ações, tive uma bonificação 10 ações Itaúsa.

Nos FIIs comprei 1 cota de XPML11 e 1 cota de HGRE11, torrando saldo da conta e dividendos recebidos no mês, depois que comprei FIIs caíram, mas faz parte.

Meus gráficos particulares.... adicionei a linha do valor aportado na planilha de metas.

Diversificação por classes de ativos está boa no momento, talvez seria salutar aumentar a parte de renda fixa pra reduzir a volatilidade da carteira, com ativos sem marcação a mercado, porque minha renda fixa é bem variável no momento, mas no geral estou tranquilo com essa diversificação.

Até o futuro pessoal!